- 気になる株が割安か割高か調べる方法を知りたい

- PERやPBRがあてにならないためもっと正確な理論株価の計算方法が知りたい

- 適正株価を計算できるようになり自分の中で投資の軸を作りたい

株式投資に慣れてくると株価水準が気になってきます。

PERやPBRは株価水準を測る代表的な指標ですが、それだけで適正株価を測ることはできません。

PERやPBRは便利な指標ですが、業種や銘柄ごとに適正値が違いすぎます。

適正株価の算出には様々な方法がありますが、私はROE(株主資本利益率)と過去の業績を考慮して計算するのが有効と考えています。

なぜなら、ROEは株主に報いる力を示す指数であり、ROEが高いほど株価は高くなる傾向があるからです。

私はROEと過去の業績を考慮した適正株価の計算方法として

適正株価=

EPS(5年平均)✖️ROE(5年平均)✖️1.5

を用います。

上記の式のうち「ROE✖️1.5」の部分はPER(株価収益倍率)を表します。

日経平均のROEが8%〜10%でPERが12〜15倍なことからROEの1.5倍前後のPERが適正水準と考えられることからこちらの公式を設計しました。

また、直近の業績だけでは株の本来の実力を表しているとはいえないため、過去5年間の平均値を使って計算することにしています。

適正株価の計算方法に正解はありません。

しかし、適正株価の計算方法について自分の中で納得できるルールを作っておくことは長く投資を継続していく上でとても大切です。

適正株価の計算をできるようになり、割高ではない価格で買うことを意識しましょう。

この計算方法を使えば少なくとも割高な株を買ってしまう危険性は避けられるようになります。

とにかく割高な株を買うことは避けましょう。

記事の目次

適正株価(理論株価)とは

適正株価(理論株価)とは、その株が持つ事業等の実力から本来つけられるべき株価のことです。

適正株価より株価が低いと割安、高いと割高と言われます。

適正株価の計算方法は様々あります。

代表的なものが以下の3種類です。

- ネットアセットアプローチ(簿価純資産法、時価純資産法)

- マーケットアプローチ(類似企業比準法)

- インカムアプローチ(DCF法)

ネットアセットアプローチ

ネットアセットアプローチは株の持つ純資産に注目して適正株価を算出する計算方法です。

簿価純資産法は会計上の帳簿価格、時価純資産法は保有する不動産や有価証券の含み益等も考慮した純資産額をもとに算出します。

1株あたり純資産の値が適正株価となります。

要するにPBR(株価純資産倍率)=1 で適正株価となります。

ネットアセットアプローチは単純明快で分かりやすいことがメリットですが、利益や成長性が反映されないことがデメリットになります。

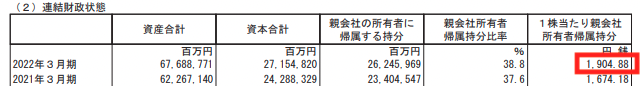

(例)トヨタ自動車【7203】

トヨタ自動車はネットアセットアプローチの簿価純資産法では適正株価は1904.88円となります。

2022年6月18日時点

株価 2063円

ネットアセットアプローチによるとトヨタ自動車は現時点では適正株価よりも割高と判断されます。

単純明快で分かりやすいが利益や成長性が考慮されていないのが特徴です。

マーケットアプローチ

マーケットアプローチは事業内容が類似する株の株価指標をもとに適正株価を算出する計算方法です。

同業他社に付けられているPER(株価収益倍率)の平均値を参考に適正株価を算出します。

企業の利益や将来性(成長性)を反映させることができますが、類似企業がないと使えないことや、同業他社とはいえ全く同じビジネスをしているわけではないので、必ずしも正確とはいえないのがデメリットです。

銀行業の平均PER 9.4倍

三菱UFG FGの直近のEPS(一株純利益) 88.45

適正株価 88.45✖️9.4=831円

三菱UFJFGの株価 731円(2022年6月18日)

2022年6月18日現在、三菱UFJFGの株価は731円なのでマーケットアプローチによると割安と判断されます。

業種ごとの平均PERは日本取引所グループのHPで取得できます。

簡単で使いやすいですが、同業他社とはいえビジネス内容が大きく異なることは多いので業種平均PERを計算に用いるのが妥当かは疑問が残ります。

インカムアプローチ

インカムアプローチは事業計画に基づき将来キャッシュフローの現在価値を算出して適正株価を計算する方法です。

理論的で企業の将来性(成長性)を反映することができるのが特徴です。

一方で、将来予想は主観的な要素が入り込む余地が大きく、計算方法も複雑で一般投資家にとっては難解であることがデメリットです。

インカムアプローチについては公認会計士のひねけんさんが詳しく解説してくれていますのでよければご視聴ください。

適正株価の計算方法にROEを重視する理由

ROE(株主資本利益率)は株主から預かっている資本を使ってどれだけの利益を稼げたかを示す指標です。

- ROE(%)=当期純利益 ➗ 自己資本 ✖️ 100

- 自己資本 = 株主資本 ≒ 純資産

- 「Return On Equity」の略

例えば純資産が150の会社が利益を15稼いだ場合

ROE(%)=15 ➗ 150 ✖️ 100 =10

となり、この会社のROEは10%になります。

ROEを高めるには以下の方法があります。

- 利益を増やす

- 純資産を減らす

利益を増やすとEPS(一株純利益)が増えます。

EPSが増えると基本的に株価が上昇し株主は喜びます。

純資産を減らすには配当金をたくさん出すか自社株買いをします。

配当金の増加も自社株買いも株主は喜びます。

つまり、ROEを高めることはいずれの場合においても株主にとってメリットになります。

2014年に経済産業省が発表した報告書に以下のような記載があります。

個々の企業の資本コストの水準は異なるが、グローバルな投資家から認められるにはまずは第一ステップとして、最低限 8%を上回る ROE を達成することに各企業はコミットすべきである。もちろん、それはあくまでも「最低限」であり、8%を上回ったら、また上回っている企業は、より高い水準を目指すべきである。

「持続的成長への競争力とインセンティブ

~企業と投資家の望ましい関係構築~」プロジェクト

(伊藤レポート)

こちらの通称「伊藤レポート」では高いROEを実現することによって投資家の期待に応えるべきという意見が述べられています。

ROEは株主の取り分が増えるスピードを示します。

筆者による適正株価の計算方法

すでに記載しましたが、私はROEと過去の業績を考慮した適正株価の計算方法として以下の公式を参考にしています。

適正株価=

EPS(5年平均)✖️ROE(5年平均)✖️1.5

上記の式の中で【ROE(5年平均)✖️1.5】の部分はPERのことを示しています。

つまり、5年平均ROE✖️1.5の値が適正なPERの値であることを示しています。

EPSとROEは5年平均値を用いることにしているのは、単年度だけの業績が本来の実力に合っていない業績の株が多くあるからです。

企業の業績は景気や為替、資源価格等様々な要因で変動します。

単年度だけの業績では大きく上下にブレることがよくあります。

そのため、少なくとも5年以上の業績の平均値を用いることでより実力を反映した適正株価が算出できるようになります。

資源株のような業績の変動が特に大きな株には5年よりも長い期間の平均値を用いましょう

この公式のメリットは重要指標であるROEを考慮に入れられること、業種ではなく各株毎に適正水準のPERを算出できること、過去5年以上の平均値を用いることで株本来の実力に見合った適正株価の算出が複雑な計算をすることなく簡単にできることです。

デメリットとしては衰退傾向で業績が右肩下がりの株も過去の業績の平均値を用いるために割安と判定されてしまうことがあることです。

この公式に限りませんが、不人気業種の典型である建設株や投資用マンション株は軒並み割安判定になる傾向があります。(投資のチャンスである可能性もあります)

適正なPERの値をROE✖️1.5とするのは過去10年の日経平均株価が概ねROE8%~10%でPERが12~15倍で推移していることからROEの1.5倍が適正PERと推定しました。

- ROE✖️1.5が適正なPERの水準と推定

- 計算に用いるEPSとROEは過去5年の平均値を用いる

- 重要指標であるROEを考慮に入れた適正株価を算出できる

- 株毎に適正株価を計算することができる

- 過去5年の業績の平均値を用いるため株本来の実力を反映できる

- 衰退傾向の株を割安判定してしまうことがある

適正株価の計算例

例として高配当株で人気のKDDI【9433】をこの公式を使って適正株価を算出してみます。

KDDI【9433】の過去5年の業績は以下のとおりです。

| 2018年 | 2019年 | 2020年 | 2021年 | 2022年 | 平均値 | |

| EPS | 235 | 259 | 276 | 284 | 300 | 271 |

| ROE(%) | 13.9 | 13.4 | 13.2 | 12.4 | 12.2 | 13.2 |

これを公式に当てはめると

KDDI【9433】

適正株価=

EPS(5年平均)✖️ROE(5年平均)✖️1.5

=271(5年平均EPS) ✖️ 13.2(5年平均ROE) ✖️ 1.5

=5365

となり、KDDIの適正株価は5365円と算出されます。

現在の株価が4343円(2022年6月18日)なので、この公式ではKDDIの株価は約19%割安となります。

ちなみに私は適正株価の3分の2以下を買いエントリーの基準にしています。上記KDDIの場合だと3576円以下が買い目安になります。

ROEを重視した適正株価計算方法の注意点

上記の公式で割安と判断された場合でも注意しなければいけない点があります。

主に注意するべきは以下の点です。

これらに当てはまる場合は投資するべきか慎重に判断する必要があります。

レバレッジをかけてROEを高めている株

ROEは以下の公式で算出することはすでに説明しました。

ROE(%)=当期純利益 ➗ 自己資本 ✖️ 100

これは自己資本を少なくすればROEを高められることを示します。

株によっては意図的に自己資本を少なくしてROEを高めようとする場合があります。

自己資本が少ないと不況等で業績が悪化した際に倒産するリスクを高めてしまします。

公式で割安と判定されたとしても自己資本比率が低い株への投資は慎重に判断しましょう。

景気循環型で自己資本比率が低い株は要注意です。

私は基本的に自己資本比率40%以上の株に投資することにしています。

PER20倍超の株

ROEを用いた公式では、ROEの高い株はPERが高くても割安と判定されることがあります。

ROEは一般的に勢いのある成長株は高く、設立されて時間が経過した成熟株は低くなる傾向があります。

どんな成長株も時間の経過とともに成長が緩やかになっていくものなので、ROEを高く維持するのは至難の業です。

特に30%超のROEを維持し続けることは基本的に難しいと考えていいでしょう。

そのため、公式で割安と判定された株でも、PER20倍超の株への投資は慎重に判断するようにしましょう。

ROEは10〜20%をキープしている株が理想的です。

業績が右肩下がりの株

ROEを用いた公式では過去5年の平均値を用いて計算するので業績が悪化している株でも割安と判定されることがあります。

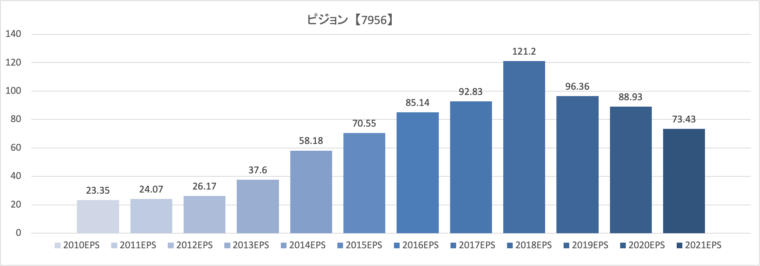

こちらのグラフはある株の2010年からの利益の推移を示したものです。

この株は順調に利益を成長させてきましたが、2018年をピークに利益が減少しています。

このような株は公式で割安と判定されたとしても慎重に投資を検討しなければいけません。

今後業績が復調するのか、またいつ頃復調するかを見極められなければ投資は見送りましょう。

近年不振で株価が低迷している株は投資のチャンスであることも多いですが上級者向けなので手を出さないのが無難です。

【まとめ】適正株価を計算できれば投資の軸ができる

ROEは株が株主に報いる力を示す指標であり、高いほど株価も高くなる傾向があります。

私はROEを重視した適正株価について以下のような公式を用いています。

適正株価=

EPS(5年平均)✖️ROE(5年平均)✖️1.5

株の実力を正しく反映させるため、公式に用いるEPSとROEは過去5年の平均値を使います。

この公式のメリットは次のとおりです。

- 重要指標であるROEを考慮に入れた適正株価を算出できる

- 株毎に適正株価を計算することができる

- 過去5年の業績の平均値を用いるため株本来の実力を反映できる

また、この公式は以下の点に注意が必要です。

適正株価が計算できるようになれば投資をする上で自分の軸ができます。

適正株価の計算方法には完璧な正解はありませんが、自分で納得できる仮説を立てておくことは重要です。

適正株価について自分の軸があれば割高で買うことを避けられるようになり、相場の下落時に焦って投げ売りすることもなくなります。

もし納得できれば私の公式を参考にしてみてください。